Лизинг. Малоизвестное элементарное

Cущность, особенности, преимущества и недостатки этого вида финансирования

Вопросы лизинга освещаются во многих специализированных технических изданиях. И это естественно, ведь именно по лизингу приобретают все большее количество основных средств. Лизинг сегодня доступен всем, от транснациональных корпораций до частных предпринимателей. Однако растущая популярность и простота это не одно и то же. Лишь немногие лизингополучатели действительно понимают его сущность, разбираются в особенностях и знают, какие преимущества и недостатки имеет этот вид финансирования.

Лизинг действует на стыке сразу нескольких экономических конструкций и по-прежнему остается «продуктом высоких финансовых технологий». Фактически лизинг является синтезом сразу трех видов сделок: купли-продажи, долгосрочной аренды и кредитования. Именно в таком единстве: кредит–аренда–покупка и становятся понятны основные закономерности лизинга.

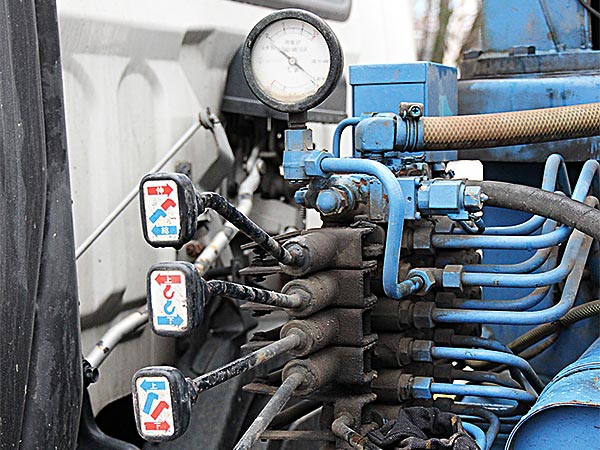

В федеральном Законе № 164-ФЗ от 29.10.1998 г. «О финансовой аренде (лизинге)» сказано, что предметом лизинга могут быть любые непотребляемые предметы: т. е. транспорт, оборудование, оргтехника, мебель, здания и многое другое. В специальной литературе встречаются упоминания о лизинге крупного рогатого скота и даже персонала, но это, скорее, из разряда экзотики. А вот автотранспорт и спецтехника являются бесспорными лидерами в качестве предмета лизинга.

Важной оговоркой в Законе является прямое указание на то, что предмет лизинга должен использоваться в предпринимательских целях, т. е. предметы личного потребления или роскоши, такие как яхты, загородные виллы, антиквариат и тому подобные «непотребляемые» предметы, выступать предметом лизинга не должны. Эта оговорка также имеет прямое отношение и к тому, кто может являться лизингополучателем. Опять же в упомянутом Законе «О лизинге» читаем: «Лизингополучателем может являться физическое или юридическое лицо». Но в России многие по-прежнему неохотно оформляют юридическое лицо, продолжая работать частным образом. Следует учесть, что из уточнения об «использовании предмета лизинга для предпринимательских целей» неявно следует необходимость регистрации физического лица хотя бы в качестве индивидуального предпринимателя, что наши граждане также делают без особого энтузиазма.

В российской практике работы лизинговых компаний существует три подхода к решению этого вопроса. В некоторых лизинговых компаниях с физическими лицами попросту отказываются работать, в других предлагают юридическую помощь в регистрации ИП, в третьих вместо договора лизинга заключают договор аренды с правом выкупа, что, по сути, выглядит очень похоже, но не дает права на льготы по налогам ни лизингополучателю, ни лизингодателю. В результате такие услуги могут оказаться несколько дороже, чем договор лизинга в «классическом» виде.

Лизингодателем согласно Закону также может являться как юридическое, так и физическое лицо. Казалось бы, это открывает дорогу в лизинговый бизнес практически любому. Да, эта деятельность не лицензируется, но сама технология расчетов и оформления сделки настолько сложны, что становятся под силу только специализированным лизинговым компаниям. Что же это за технология? Рассмотрим лизинговую сделку по этапам.

Заявка

Сначала лизингополучатель обращается к лизингодателю с заявкой на лизинг. У каждой лизинговой компании обычно своя форма заявки, но все они включают вопросы относительно трех аспектов:

- самого лизингополучателя – его юридического и финансового состояния;

- предмета лизинга – что должно быть приобретено и для каких целей;

- продавца – у кого приобретается предмет лизинга, на каких условиях и т. п.

К заявке надо приложить пакет документов, подтверждающий эту информацию. Обычно это учредительные документы и финансовая отчетность в большем или меньшем количестве, в зависимости от политики лизинговой компании и размеров финансирования. По общему правилу, чем больше размер сделки, тем больше документов может потребоваться; и наоборот, чем меньше сумма договора лизинга, тем скромнее пакет документов, необходимых для ее одобрения.

Термин «одобрение» здесь не случаен. Лизинговая компания, получив заявку и документы, будет их анализировать, проверять предоставленную информацию. Возможно, она сделает соответствующие запросы о кредитной истории потенциального клиента, его взаимоотношениях с налоговыми и правоохранительными органами. Если в результате такой проверки выяснится, что репутация будущего лизингополучателя сомнительна, одобрения сделка не получит.

Препятствием к заключению договора лизинга может быть и плохое финансовое состояние лизингополучателя. Если деятельность компании-лизингополучателя убыточна или согласно официальной отчетности низкорентабельна, это также может служить поводом для отказа. Во многих случаях лизингодатели готовы идти навстречу, если лизингополучатель предоставляет дополнительную информацию, например, о временном характере затруднений либо дополнительных источниках дохода, которые будут определенной гарантией устойчивости его бизнеса.

Процедура «одобрения» требует от лизинговой компании определенных действий – проверок, расчетов, для которых необходимо время. От уровня профессионализма сотрудников и принятых в компании правил зависит скорость данных процедур. Временной диапазон колеблется от 1 часа до полутора-двух месяцев. Многие лизинговые компании сегодня практикуют технологии экспресс-оценки, соревнуясь в скорости принятия решений. Однако экспресс-методы работают только на типовых сделках относительно небольшого размера. Как только в оценке клиента или в структуре сделки возникают какие-то индивидуальные нюансы, сразу сдвигается временной горизонт «одобрения».

Часто причиной задержки становится отнюдь не лизингополучатель, а продавец. Такое бывает, если, например, лизингополучателю «посчастливилось» выбрать подержанный импортный грузовик, который продавец растаможил по «серой» схеме. Лизингополучатель, получив одобрение себя как клиента, может столкнуться с отказом лизинговой компании приобрести такую «плохо завезенную» в страну технику. Бывают ограничения по году выпуска автомобилей, комплектации, максимальной и минимальной стоимости техники, другим параметрам предмета лизинга. Эти ограничения могут в корне противоречить потребностям бизнеса лизингополучателя, например, если речь идет о намерении приобрести конверсионную или восстановленную технику. Но повлиять на эту ситуацию практически невозможно, и с принятыми в данной лизинговой компании ограничениями приходится считаться или искать другого лизингодателя.

Отдельной темой для одобрения может стать продавец. Если техника выбрана у официального дилера, давно работающего на рынке, то проблем, скорее всего, не возникнет. Если же это молодая, никому не известная компания, ее будут проверять. Лизингодатели, отказывая в оплате на непроверенного поставщика, тем самым пекутся не только о себе, но и защищают интересы лизингополучателя. При покупке техники уплатить несколько миллионов «в никуда», обнаружив потом, что продавец-самозванец «растворился» с чужими деньгами, – непростительная ошибка. И в этом смысле лизинговые компании, обладая бóльшим опытом, да и соответствующими возможностями, фактически страхуют лизингополучателя от излишне рискованных сделок купли-продажи.

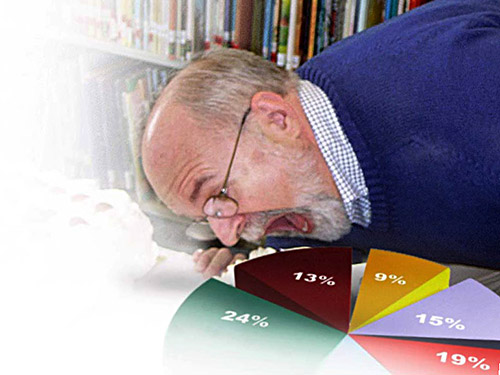

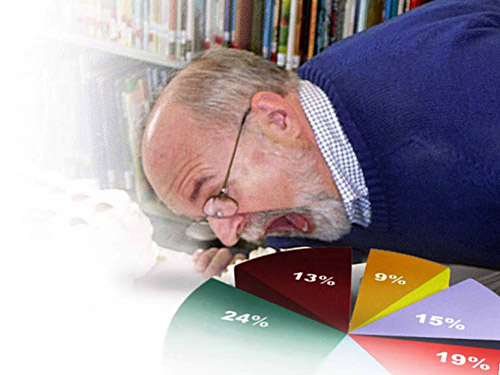

Расчеты

Полученное одобрение автоматически меняет баланс сил в пользу клиента. Теперь уже лизингодатель старается угодить лизингополучателю, предлагая разные варианты расчетов. На конечную цифру влияют многие факторы, но их количество не безгранично и вполне понятно. В расчетах лизинговые компании обычно оперируют следующими данными:

• стоимость техники. Особое внимание здесь уделяется тому, чтобы цена на предмет лизинга не была завышена. На время договора ее собственником становится лизинговая компания. Поэтому лизингодатель с удовольствием поторгуется о скидках, и купит технику за минимально возможную цену, а никак не наоборот;

• срок договора. Наиболее популярным сегодня является срок договора на два-три года. По желанию клиента срок может быть меньше – год-полтора. Сроки на пять лет и больше все еще редкость. Их предлагают наиболее крупные лизинговые компании для надежных клиентов и исключительно под новую технику;

• аванс. Среднестатистический аванс сегодня составляет 20…30% от цены предмета лизинга. Больший размер аванса – 35…40% может быть предложен лизингополучателю с недостаточно устойчивым финансовым положением. Меньший размер – 10…15 % лизинговые компании предлагают «избранным» лизингополучателям – крупным известным компаниям либо своим постоянным клиентам;

• график ежемесячных платежей. Отдельного внимания заслуживает внутренняя структура графика лизинговых платежей, которая может быть равномерной или, наоборот, неравномерной. Неравномерность лизинговых платежей может быть сделана по просьбе лизингополучателя, если его бизнес носит сезонный характер. Но чаще всего предложения по неравномерному графику исходят от лизингодателя. Большая нагрузка на начальные этапы договора лизинга и значительно меньшая к его концу позволяет сделать общее «удорожание» предмета лизинга меньше в абсолютных значениях. Для многих лизингополучателей, которые оценивают только итоговую цифру, это выглядит как более дешевое решение. И это действительно так, если не обращать внимание на то, что больше половины всех расходов по договору лизинга сосредоточено на первых его месяцах. А они-то как раз и бывают самыми трудными с финансовой точки зрения. Получив новую лизинговую технику, ее еще надо наладить, запустить в работу, переподписать договоры на новые объемы работ. В результате полноценную отдачу от работы предмета лизинга можно ждать не раньше чем через три-четыре месяца. Дальновидные производственники эти нестыковки хорошо знают и все чаще «дешевому» графику лизинговых платежей предпочитают график «посильный», а это не одно и то же.

Если все предварительные вопросы стороны согласовали, то расчет графика лизинговых платежей – дело техники. Благо, современные компьютеры это позволяют. Многие лизинговые компании имеют специальные «лизинговые калькуляторы» – небольшие программки, которые «обсчитывают» сделку с заданными параметрами. Некоторые из них доступны в режиме on-line на Интернет-сайтах компаний.

Однако принимать окончательное решение о лизинговой сделке можно только после прочтения полного текста договора лизинга, в котором будут понятны не только базовые параметры расчета, но и многие другие существенные детали.

Договор

Предварительные расчеты ложатся в основу договора лизинга. И хотя договор это зафиксированная на бумаге договоренность сторон, договариваться удается не всегда. Лизинговые компании либо вообще не рассматривают варианты, предложенные лизингополучателем, либо идут на них с большой неохотой. Причины этого понятны и вполне объяснимы. В типовых договорах максимально защищены права лизингодателя, а те предложения, которые хотел бы внести лизингополучатель, могут их в чем-то ущемить. Поэтому согласование договоров требует участия юристов и может затянуться надолго. В случае если сумма сделки небольшая, позиция лизинговой компании скорее всего будет непреклонной: либо так, либо никак. Но чем больше сумма договора, тем выше вероятность добиться изменений в пользу лизингополучателя.

Стороны, заключив договор лизинга на более или менее выгодных для себя условиях, приобретают определенные права и обязанности. Основное право лизингополучателя – пользоваться предметом лизинга, во всем остальном у него обязанности. Обязанности же лизингодателя к этому моменту обычно уже выполнены – сделка профинансирована и техника передана лизингополучателю. Остается только получать ежемесячные платежи и не забывать выставлять лизингополучателю счета-фактуры. Нарушить уже действующий договор лизинга со стороны лизинговой компании сложно – нарушать, в общем-то, нечего. Другое дело лизингополучатель: за ним закреплено множество обязанностей, нарушение которых может привести к серьезным штрафным санкциям и даже расторжению договора.

Наиболее серьезным нарушением договора лизинга является, конечно, задержка или неуплата лизинговых платежей. По закону неуплата двух лизинговых платежей дает право лизингодателю расторгнуть договор и забрать предмет лизинга. Другим, не менее важным обязательством лизингополучателя является необходимость использовать предмет лизинга по прямому назначению и содержать его в исправном состоянии. При несоблюдении этого условия также можно лишиться техники. В большинстве лизинговых договоров также запрещены самовольная передача предмета лизинга в последующую аренду третьим лицам, изменение места постоянного хранения, несоблюдение условий страхования и гарантийного обслуживания. За провинности такого рода могут быть предусмотрены штрафные санкции, иногда весьма существенные.

Если же условия договора лизинга выполняются без нарушений, то по его окончании возникает не только право собственности на относительно свежую технику, но и полная свобода от налога на имущество. Коэффициент ускоренной амортизации, применяемый для лизинговых сделок, позволяет к концу срока действия договора лизинга даже очень дорогое основное средство отражать у себя на балансе по нулевой стоимости. И если в структуре расходов вашей компании значительные суммы налога на имущество вас постоянно огорчают, то лизинг может существенно улучшить ваши производственные показатели.